Довіра до DeFi починається з належного управління ризиками

DeFi (Децентралізовані фінанси) увійшов в інституційну фазу, великі інвестори поступово тестують криптовалюту ETF та цифрові активи казначейства. Цей перехід сигналізує про зрілість ончейн фінансів, представляючи нові інструменти та цифрові аналоги традиційних активів. Однак зі зростанням потоків зростають і питання щодо контролю ризиків та стійкості базової інфраструктури. Щоб інституції могли брати участь з упевненістю, екосистема повинна зміцнити свої захисні бар'єри, стандартизувати розкриття ризиків та забезпечити передбачуваний доступ до ліквідності навіть за стресових умов. Загальний напрямок зрозумілий: перейти від погоні за прибутком до структурованої, піддатної аудиту структури, яка узгоджує DeFi (Децентралізовані фінанси) з очікуваннями регульованих фінансів.

Ключові висновки

- Інституційна участь у криптовалюті розширюється за межі спотової експозиції до регульованих продуктів та казначейств цифрових активів, розширюючи ончейн ліквідність та попит на інфраструктуру рівня управління.

- Виділяються три основні сфери ризиків: ризик протоколу, зумовлений компонованістю DeFi (Децентралізовані фінанси), рефлексивний ризик від кредитного плеча стейкінгу та циклічних стратегій, а також ризик тривалості, пов'язаний з часовими рамками ліквідності та стимулами для вирішувачів.

- Довіра є дефіцитним ресурсом у наступній фазі DeFi (Децентралізовані фінанси), при цьому стандартизовані захисні бар'єри та взаємосумісне звітування про ризики розглядаються як передумови для справжнього інституційного суперциклу.

- Стейблкоїни та токенізовані активи реального світу перебудовують ончейн основи, стимулюючи інституційний попит та сигналізуючи про важливість Ethereum як розрахункового рівня.

- Галузеві сигнали вказують на необхідність спільних структур управління ризиками, подібних до тих, що існують у TradFi, включаючи структури, подібні до клірингових палат, та стандартизоване розкриття інформації для протоколів DeFi (Децентралізовані фінанси).

Згадані тікери: $BTC, $ETH

Настрій: нейтральний

Ринковий контекст: зростання регульованих ETF та ончейн казначейств є частиною більш широкого руху до більш ліквідних, прозорих та піддатних аудиту крипто ринків. Оскільки інституційні потоки зростають, умови ліквідності та управління ризиками все більше визначатимуть, які примітиви DeFi (Децентралізовані фінанси) масштабуються, а які залишаються нішевими експериментами.

Чому це важливо

Нинішнє зростання регульованих інституційних продуктів зробило більше, ніж просто збільшило ончейн TVL; воно перемістило діалог від «скільки прибутку можна отримати» до «як можна виміряти, розкрити та керувати ризиком у масштабі». Підтримана Paradigm точка зору передбачає, що контроль ризиків розглядається як операційний стовп, а не галочка відповідності вимогам, підкреслюючи необхідність формалізованих стандартів, оскільки DeFi (Децентралізовані фінанси) прагне залучити більші, більш стійкі сліди капіталу. Найближчим наслідком є зміщення акценту від швидких експериментів до суворого управління, при цьому галузеві норми щодо розкриття інформації та взаємодії діють як основа для ширшого прийняття.

У цій рамці галузь почала свідком практичної конвергенції навколо трьох стовпів: дозрівання стейблкоїнів як інструменту платежів та розрахунків, токенізація активів реального світу (RWA) та токенізація традиційних інструментів, таких як державні цінні папери. Стабільність та масштабованість стейблкоїнів стали критичними для підтримки мультичейн ліквідності та транскордонних розрахунків, тоді як RWA дозволяють ончейн реплікацію здебільшого традиційних класів активів. Паралельно великі інститути пілотують токенізовані казначейства та доступ до фондового ринку через ончейн еквіваленти, натякаючи на майбутнє, коли ширший клас фінансових продуктів може існувати на блокчейн Ethereum та пов'язаних мережах. Чистим ефектом є більш пов'язана ончейн фінансова система, яка зберігає чутливість до ризиків, знайому регульованим ринкам.

Джерело: EYВ інституційній арені ETF апетит створив помітні віхи. Формування регульованих продуктів Bitcoin та Ethereum, що торгуються на біржі, створило потоки, які деякі спостерігачі описують як показник більш широкого прийняття. Зокрема, два з найуспішніших запусків ETF за останні два роки — iShares Bitcoin ETF від BlackRock (CRYPTO: BTC) та Ethereum ETF (CRYPTO: ETH) — ілюструють зростаючу готовність серед керуючих активами вносити цифрові активи до балансів. Імпульс навколо продуктів, пов'язаних з ETH, особливо виражений, при цьому чисті притоки в інструменти Ethereum набирають обертів у напруженому просторі високої переконаності. Ця динаміка завершується ширшим усвідомленням: офіційні ціни та розрахункові рейки можуть все більше залежати від ончейн інфраструктури, побудованої для розміщення інституційного рівня контролю ризиків та стандартів звітності.

Джерело: Bitwise Asset Management

Джерело: Bitwise Asset Management

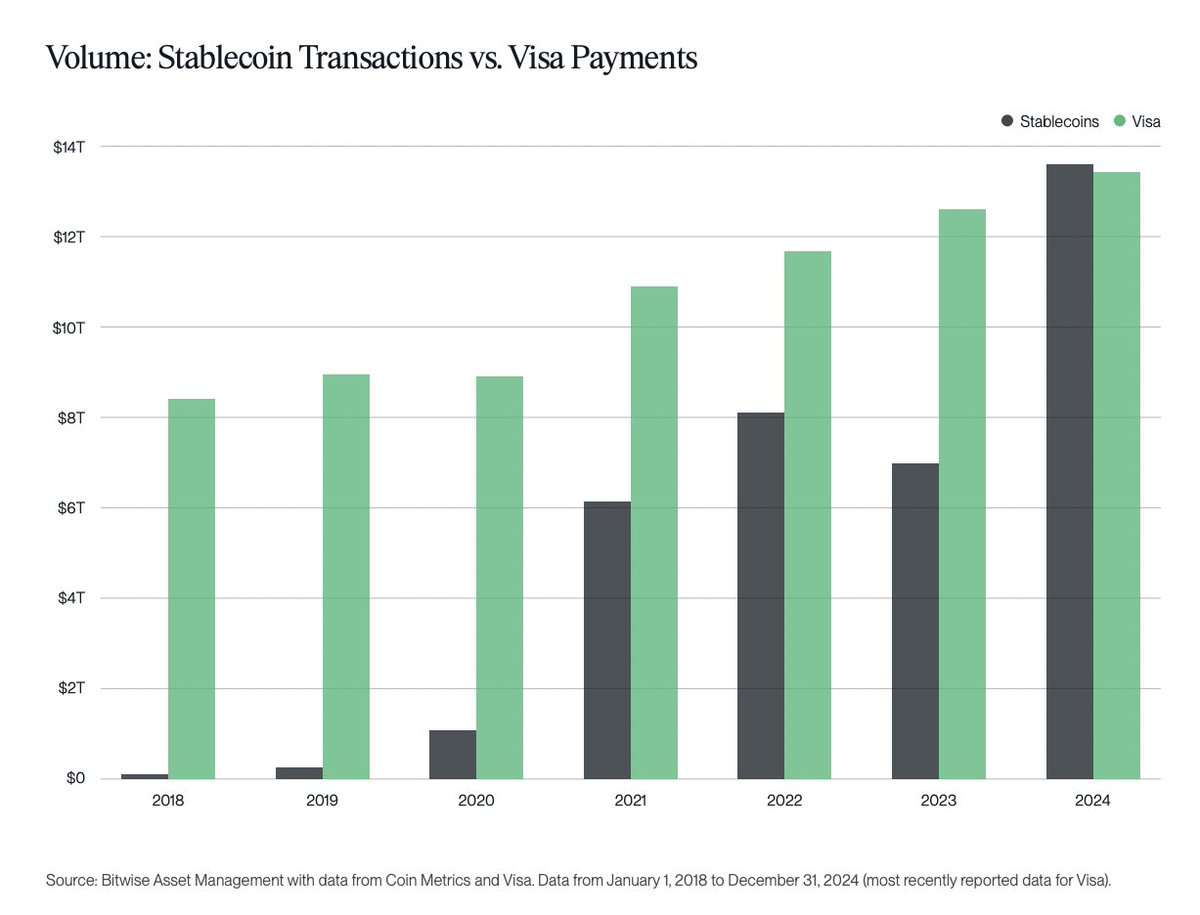

Окрім ETF, розповідь про ончейн інструменти також набула поширення. Стейблкоїни стали відповідністю продукту та ринку криптовалюти, оскільки регуляторна ясність покращується, дозволяючи їм функціонувати більш надійно як розрахункові рейки та буфери ліквідності. Їхній TVL у протоколах наближається до вражаючої віхи — майже 300 мільярдів доларів — тоді як вони переміщують майже стільки ж грошей щомісяця, як традиційні платіжні рейки, такі як Visa. Ця потужність ліквідності, у поєднанні з токенізованими RWA, вводить більш масштабований ончейн розрахунковий рівень, який може поглинати попит великих інституцій без компромісу щодо швидкості або дисципліни ризику. Еволюція цих інструментів сигналізує про надійний шлях для масштабної участі, особливо коли стандарти управління та розкриття інформації сходяться до суворості, подібної до TradFi.

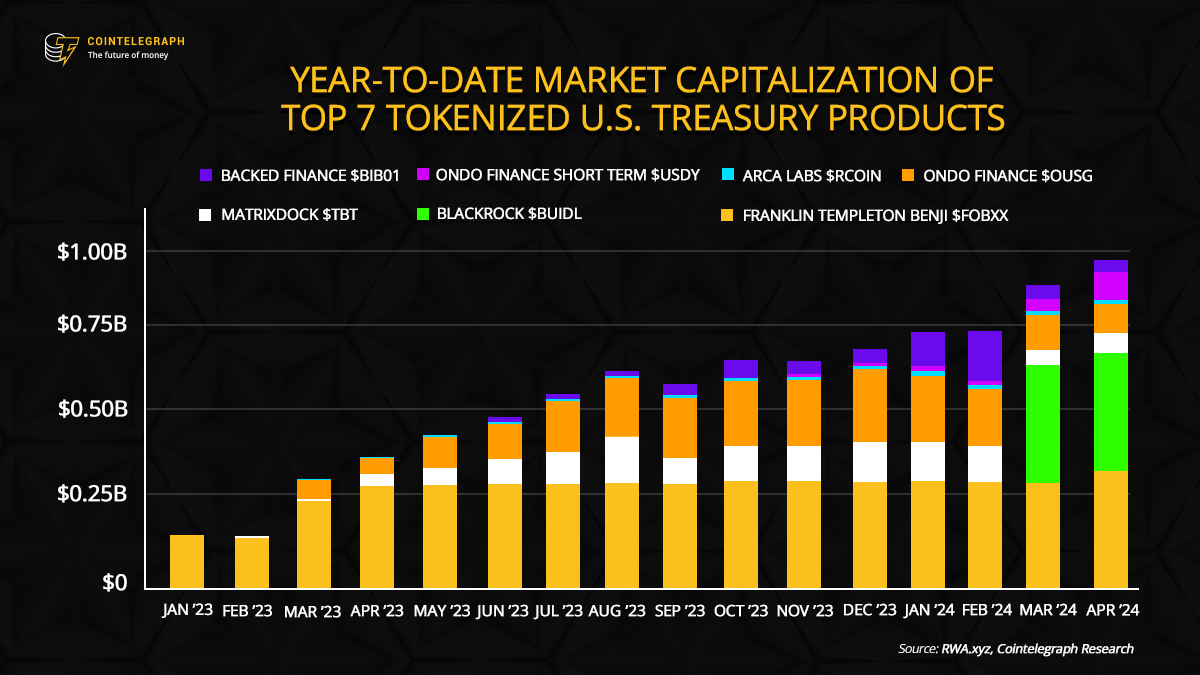

Токенізація залишається центральною темою в інституційній стратегії. Наприклад, Robinhood Europe просунув проєкти токенізації у своїй екосистемі фондової біржі, тоді як BlackRock переслідував токенізовані державні цінні папери через свою ініціативу BUIDL. Тенденція до перетворення активів реального світу на торговані цифрові токени узгоджується з ширшим поштовхом до підвищення ліквідності, доступності та ефективності на ринках. Оскільки токенізація масштабується, вона піднімає критичні питання щодо прозорості, зберігання та управління; шлях вперед залежатиме від надійної взаємодії та стандартизованої звітності про ризики на платформах.

Джерело: Cointelegraph Research

Джерело: Cointelegraph Research

Все це підсилює центральне розуміння: і стейблкоїни, і RWA переформатовують оповідь DeFi (Децентралізовані фінанси) навколо Ethereum як розрахункового та рівня взаємодії. Ончейн економіка все більше прив'язана до тих же будівельних блоків, на які покладаються традиційні фінанси — чітке визначення ризиків, перевірені розкриття та надійні розрахункові рейки — зберігаючи при цьому безенергетичні інновації, які визначають DeFi (Децентралізовані фінанси). Чистим ефектом є поштовх до ончейн фінансової системи, здатної залучити наступний трильйон доларів інституційного капіталу, за умови, що захисні бар'єри та стандарти йдуть у ногу з інноваціями.

В недавній оцінці Paradigm стверджував, що контроль ризиків — це не просто витрати, а основна можливість, яка повинна бути вбудована в операційну тканину DeFi (Децентралізовані фінанси). Якщо інституції мають масштабуватися, DeFi (Децентралізовані фінанси) знадобляться порівнянні інституції з традиційними клірінговими палатами та рейтинговими агентствами — відкритими, піддатними аудиту та взаємосумісними структурами для оцінки та звітування про ризики. Еволюція не вимагатиме відмови від експериментів; скоріше, вона вимагатиме дисциплінованого підходу до ризику, який можна зрозуміти, перевірити та якому можна довіряти в різноманітній екосистемі протоколів, сховищ та стратегій.

Думка від: Роберт Шмітт, засновник та співгенеральний директор Cork.

Оскільки імпульс зростає, ринок все більше винагороджуватиме проєкти, які демонструють прозорий контроль ризиків, перевірену ліквідність та стійку інфраструктуру. Наступний рік, ймовірно, буде містити більше регуляторної ясності щодо стейблкоїнів, додаткові угоди про токенізацію та нові ончейн продукти, розроблені для задоволення інституційних стандартів. Суперцикл DeFi (Децентралізовані фінанси), якщо він розгорнеться, буде визначатися не лише притоками капіталу, але й глибиною управління ризиками, яка може витримати наступну хвилю ринкових потрясінь. У цьому сенсі фокус зміщується від погоні за прибутком до побудови стійкої ончейн фінансової системи, яка може працювати в масштабі традиційних ринків, зберігаючи при цьому відкритість, яка робить DeFi (Децентралізовані фінанси) унікальним.

На що звернути увагу далі

- Майбутні галузеві стандарти для кросчейн розкриття ризиків та звітування протоколів.

- Регуляторні зміни, що впливають на стейблкоїни та токенізовані RWA в основних юрисдикціях.

- Нові заявки на ETF або значні притоки в BTC та ETH ETF, оскільки інституційний апетит еволюціонує.

- Розширені проєкти токенізації від великих зберігачів або керуючих активами, включаючи державні цінні папери та акції блакитних фішок.

- Оновлення управління та вдосконалення архітектури ліквідності, що впливають на терміни зняття та параметри ризику на провідних платформах DeFi (Децентралізовані фінанси).

Джерела та перевірка

- Звіт Paradigm про TradFi, DeFi (Децентралізовані фінанси) та контроль ризиків у розширюваних фінансах.

- Регульовані запуски ETF для Bitcoin та Ethereum від BlackRock, включаючи потоки продуктивності.

- Казначейства цифрових активів Ethereum (ETH) та ринкова динаміка навколо DAT, включаючи Bitmine Immersion.

- Ринкова капіталізація стейблкоїнів, заблокована вартість та віхи регуляторної ясності (ідеї EY щодо використання казначейства та DLT).

- Ініціативи токенізації Robinhood Europe та зусилля BlackRock щодо токенізації державних цінних паперів США (BUIDL).

Ця стаття була спочатку опублікована як Trust in DeFi Starts with Proper Risk Management на Crypto Breaking News — вашому надійному джерелі новин про криптовалюту, новин про Bitcoin та оновлень блокчейну.

Вам також може сподобатися

Критики засуджують 'Дональда-дегенерата' після того, як інформатор Епштейна стверджує про погрозу смертю

Прогноз ціни Solana: трейдери SOL та BNB переходять на передпродаж DeepSnitch AI 100X у 2026 році