Strategie Kan $6 Miljard Schuld Volledig Dekken als Bitcoin 90% Daalt, Maar Wat Gebeurt Er Onder Die Lijn?

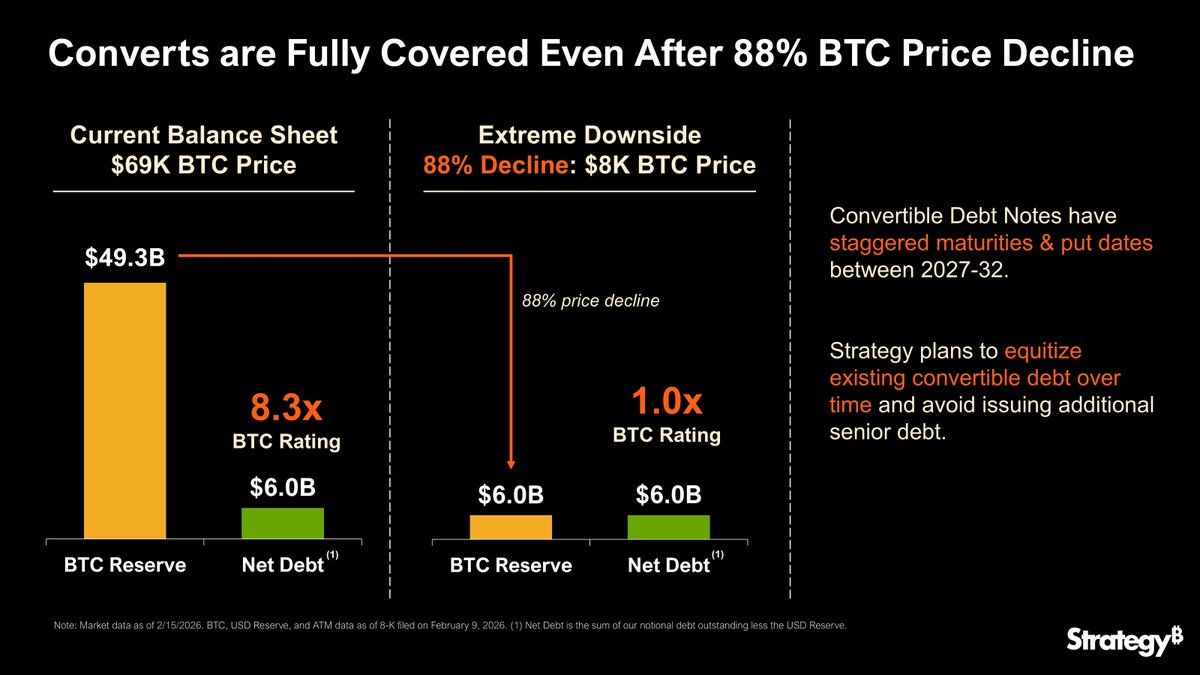

Strategy (MicroStrategy) beweerde vandaag dat het zijn schuld van $6 miljard volledig kan dekken, zelfs als Bitcoin 88% daalt naar $8.000. De grotere vraag is echter wat er gebeurt als de Bitcoin-prijs onder die grens daalt?

Het bericht van het bedrijf benadrukt zijn Bitcoin-reserves van $49,3 miljard (tegen $69.000/BTC) en gespreide vervaldagen van converteerbare obligaties tot 2032, ontworpen om onmiddellijke liquidatie te voorkomen.

Strategy herhaalt wat er gebeurt als de Bitcoin-prijs daalt naar $8.000

Slechts enkele dagen na de earnings call heeft Strategy voor de tweede keer de verwachte Bitcoin-prijs van $8.000 herhaald en wat er met het bedrijf zou gebeuren in een dergelijk geval.

Op het eerste gezicht signaleert de aankondiging veerkracht in het licht van extreme volatiliteit. Een diepere analyse onthult echter dat $8.000 meer een theoretische "stressbodem" kan zijn dan een echte bescherming tegen financieel gevaar.

MicroStrategy's infographic toont schuldendekking op verschillende Bitcoin-prijsniveaus (Strategy via X)

MicroStrategy's infographic toont schuldendekking op verschillende Bitcoin-prijsniveaus (Strategy via X)

Bij $8.000 zijn de activa van Strategy gelijk aan zijn verplichtingen. Het eigen vermogen is technisch gezien nul, maar het bedrijf kan nog steeds schuldverplichtingen nakomen zonder Bitcoin te verkopen.

Converteerbare obligaties blijven bedienbaar en gespreide vervaldagen geven het management ademruimte. De CEO van het bedrijf, Phong Le, benadrukte onlangs dat zelfs een daling van 90% in BTC zich over meerdere jaren zou ontvouwen, waardoor het bedrijf tijd krijgt om te herstructureren, nieuw eigen vermogen uit te geven of schulden te herfinancieren.

Toch ligt onder dit kopgetal een netwerk van financiële druk dat snel kan intensiveren als Bitcoin verder daalt.

Onder $8.000: Covenant- en margestress

De eerste scheuren verschijnen bij ongeveer $7.000. Gedekte leningen met BTC-onderpand schenden LTV (Loan-to-Value ratio) covenants, wat eisen triggert voor extra onderpand of gedeeltelijke terugbetaling.

Als markten illiquide zijn, kan Strategy gedwongen worden Bitcoin te verkopen om kredietverstrekkers tevreden te stellen. Deze reflexieve lus zou de BTC-prijzen verder kunnen drukken.

In dit stadium is het bedrijf technisch nog steeds solvabel, maar elke gedwongen verkoop vergroot het marktrisico en roept het spook op van een leverage-afwikkeling.

Insolventie wordt echt bij $6.000

Een verdere daling naar $6.000 transformeert het scenario. Totale activa vallen ruim onder de totale schuld, en ongedekte obligatiehouders lopen waarschijnlijk verliezen.

Aandeelhouders zouden extreme compressie zien, waarbij de waarde zich gedraagt als een diepe out-of-the-money call-optie op een BTC-herstel.

Herstructurering wordt waarschijnlijk, zelfs als de operaties doorgaan. Het management zou strategieën kunnen inzetten zoals:

- Schuld-voor-aandelen swaps

- Looptijdverlengingen, of

- Gedeeltelijke haircuts om de balans te stabiliseren.

Onder $5.000: De liquidatiegrens komt

Een daling onder $5.000 overschrijdt een drempel waarbij gedekte kredietverstrekkers liquidatie van onderpand kunnen afdwingen. Gecombineerd met dunne marktliquiditeit zou dit cascaderende BTC-uitverkopen en systemische rimpeleffecten kunnen creëren.

In dit scenario:

- Het eigen vermogen van het bedrijf wordt waarschijnlijk weggevaagd

- Ongedekte schuld wordt ernstig aangetast, en

- Herstructurering of faillissement wordt een reële mogelijkheid.

Snelheid, leverage en liquiditeit als het echte gevaar

Het cruciale inzicht is dat $8.000 geen binaire doodslijn is. Overleven hangt af van:

- Snelheid van BTC-daling: Snelle dalingen versterken margedruk en reflexieve verkoop.

- Schuldstructuur: Zwaar gedekte of kortlopende schuld versnelt het risico onder $8.000.

- Liquiditeitstoegang: Marktsluitingen of bevroren krediet verergeren de stress, wat mogelijk liquidatiespiralen boven de nominale bodem triggert.

Wat zou het betekenen voor de markt?

Strategy is een grote BTC-houder. Gedwongen liquidaties of margegedreven verkopen zouden kunnen doordringen in bredere cryptomarkten, met impact op ETF's, miners en geleveragede traders.

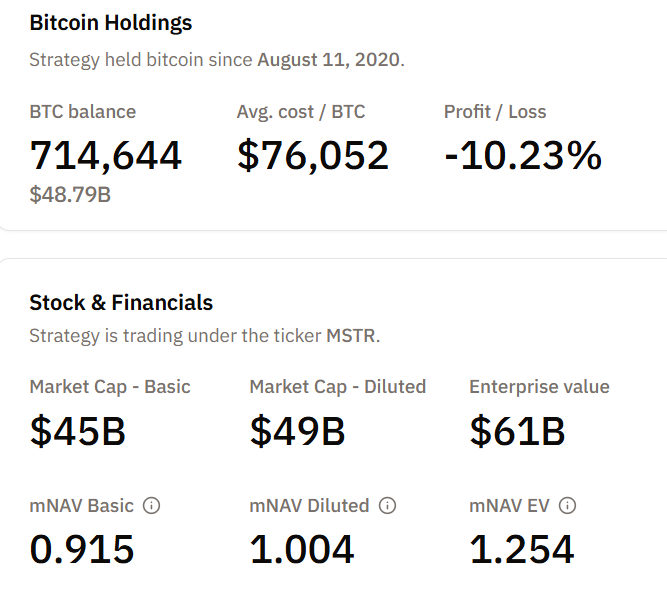

Strategy BTC-bezit. Bron: Bitcoin Treasuries

Strategy BTC-bezit. Bron: Bitcoin Treasuries

Zelfs als Strategy overleeft, worden aandeelhouders geconfronteerd met buitensporige volatiliteit, en het marktsentiment zou scherp kunnen verschuiven in anticipatie op stressgebeurtenissen.

Daarom, hoewel de verklaring van Strategy vandaag het vertrouwen en de balansplanning van het bedrijf suggereert, definieert onder $8.000 het samenspel van leverage, covenants en liquiditeit de echte overlevingslijn, los van alleen de prijs.

Misschien vind je dit ook leuk

Trader Met 100% Winstserie Opent $94M ETH Long Vóór Aankondiging

Ethereum-handelsactiviteit koelt af nu volume onder maandgemiddelde daalt