Vertrauen in DeFi beginnt mit ordnungsgemäßem Risikomanagement

DeFi(Dezentralisierte Finanzen) ist in eine institutionelle Phase eingetreten, in der große Investoren allmählich Krypto-ETFs und digitale Vermögenswerte testen. Diese Verschiebung signalisiert die Reifung der On-Chain-Finanzen und führt neue Instrumente und digitale Äquivalente zu traditionellen Vermögenswerten ein. Doch mit steigenden Kapitalflüssen wachsen auch die Fragen zur Risikokontrolle und zur Widerstandsfähigkeit der zugrunde liegenden Infrastruktur. Damit Institutionen mit Vertrauen teilnehmen können, muss das Ökosystem seine Schutzmaßnahmen verstärken, Risikooffenlegungen standardisieren und sicherstellen, dass der Zugang zur Liquidität auch unter Stress vorhersehbar bleibt. Der große Bogen ist klar: Über das Jagen nach Renditen hinausgehen hin zu einem strukturierten, prüfbaren Rahmen, der DeFi mit den Erwartungen der regulierten Finanzwelt in Einklang bringt.

Wichtigste Erkenntnisse

- Die institutionelle Teilnahme an Krypto expandiert über direkte Engagements hinaus zu regulierten Produkten und digitalen Vermögenswerten, wodurch On-Chain-Liquidität und die Nachfrage nach Governance-Infrastruktur wachsen.

- Drei primäre Risikobereiche werden hervorgehoben: Protokollrisiko durch die Kombinierbarkeit von DeFi(Dezentralisierte Finanzen), Reflexivitätsrisiko durch gehebelte Staking-Krypto und Looping-Strategien sowie Durationsrisiko, das an Liquiditätszeitpläne und Solver-Anreize gebunden ist.

- Vertrauen ist die knappe Ressource in der nächsten Phase von DeFi(Dezentralisierte Finanzen), wobei standardisierte Schutzmaßnahmen und interoperable Risikoberichterstattung als Voraussetzungen für einen echten institutionellen Superzyklus angesehen werden.

- Stablecoins und tokenisierte reale Vermögenswerte (RWA) gestalten On-Chain-Grundlagen neu, treiben die institutionelle Nachfrage an und signalisieren Ethereums Bedeutung als Abwicklungsebene.

- Branchensignale deuten auf einen Bedarf an gemeinsamen Risikomanagement-Rahmenwerken hin, ähnlich denen in der traditionellen Finanzwelt, einschließlich Clearinghouse-ähnlicher Strukturen und standardisierter Offenlegungen für DeFi(Dezentralisierte Finanzen)-Protokolle.

Erwähnte Ticker: $BTC, $ETH

Stimmung: Neutral

Marktkontext: Der Aufstieg regulierter ETFs und On-Chain-Treasuries ist Teil eines breiteren Vorstoßes hin zu liquideren, transparenteren und prüfbaren Krypto-Märkten. Mit wachsenden institutionellen Kapitalflüssen werden Liquiditätsbedingungen und Risiko-Governance zunehmend bestimmen, welche DeFi(Dezentralisierte Finanzen)-Primitive skalieren und welche Nischenexperimente bleiben.

Warum es wichtig ist

Der aktuelle Anstieg regulierter institutioneller Produkte hat mehr getan, als On-Chain-TVLs aufzublähen; er hat den Dialog von „wie viel Rendite kann generiert werden" zu „wie kann Risiko in großem Maßstab gemessen, offengelegt und verwaltet werden" verschoben. Eine von Paradigm unterstützte Sichtweise legt nahe, dass Risikokontrolle als operative Säule und nicht als Compliance-Checkbox behandelt wird, was den Bedarf an formalisierten Standards unterstreicht, da DeFi(Dezentralisierte Finanzen) versucht, größere, dauerhaftere Kapitalströme anzuziehen. Die kurzfristige Implikation ist eine Verschiebung des Schwerpunkts von schneller Experimentation zu strenger Governance, wobei branchenweite Normen rund um Offenlegung und Interoperabilität als Rückgrat für eine breitere Akzeptanz fungieren.

Innerhalb dieses Rahmens hat die Branche begonnen, eine praktische Konvergenz um drei Säulen zu beobachten: die Reifung von Stablecoins als Zahlungs- und Abwicklungsinstrument, die Tokenisierung realer Vermögenswerte (RWA) und die Tokenisierung traditioneller Instrumente wie Staatsanleihen. Die Stabilität und Skalierbarkeit von Stablecoins sind entscheidend geworden, um Multi-Chain-Liquidität und grenzüberschreitende Abwicklung zu unterstützen, während RWAs die On-Chain-Replikation weitgehend traditioneller Anlageklassen ermöglichen. Parallel dazu testen große Institutionen tokenisierte Staatsanleihen und Börsenzugang durch On-Chain-Äquivalente und deuten auf eine Zukunft hin, in der eine breitere Klasse von Finanzprodukten auf Ethereum und verwandten Netzwerken existieren kann. Der Nettoeffekt ist ein stärker vernetztes On-Chain-Finanzsystem, das die Risikoempfindlichkeiten beibehält, die regulierte Märkte kennen.

Quelle: EYIm institutionellen ETF-Bereich hat der Appetit bemerkenswerte Meilensteine hervorgebracht. Die Gestaltung regulierter Bitcoin- und Ethereum-börsengehandelter Produkte hat Kapitalflüsse erzeugt, die einige Beobachter als Vorboten für eine breitere Akzeptanz beschreiben. Insbesondere zwei der erfolgreichsten ETF-Einführungen der letzten zwei Jahre – BlackRocks iShares Bitcoin ETF (CRYPTO: BTC) und Ethereum ETF (CRYPTO: ETH) – veranschaulichen die wachsende Bereitschaft von Vermögensverwaltern, digitale Vermögenswerte in Bilanzen aufzunehmen. Die Dynamik rund um ETH-bezogene Produkte ist besonders ausgeprägt, mit Nettozuflüssen in Ethereum-Vehikel, die in einem engen, überzeugungsstarken Raum an Schwung gewinnen. Diese Dynamik gipfelt in einer breiteren Erkenntnis: Offizielle Preis- und Abwicklungsschienen könnten zunehmend von On-Chain-Infrastruktur abhängen, die gebaut wurde, um institutionelle Risikokontrollen und Berichterstattungsstandards aufzunehmen.

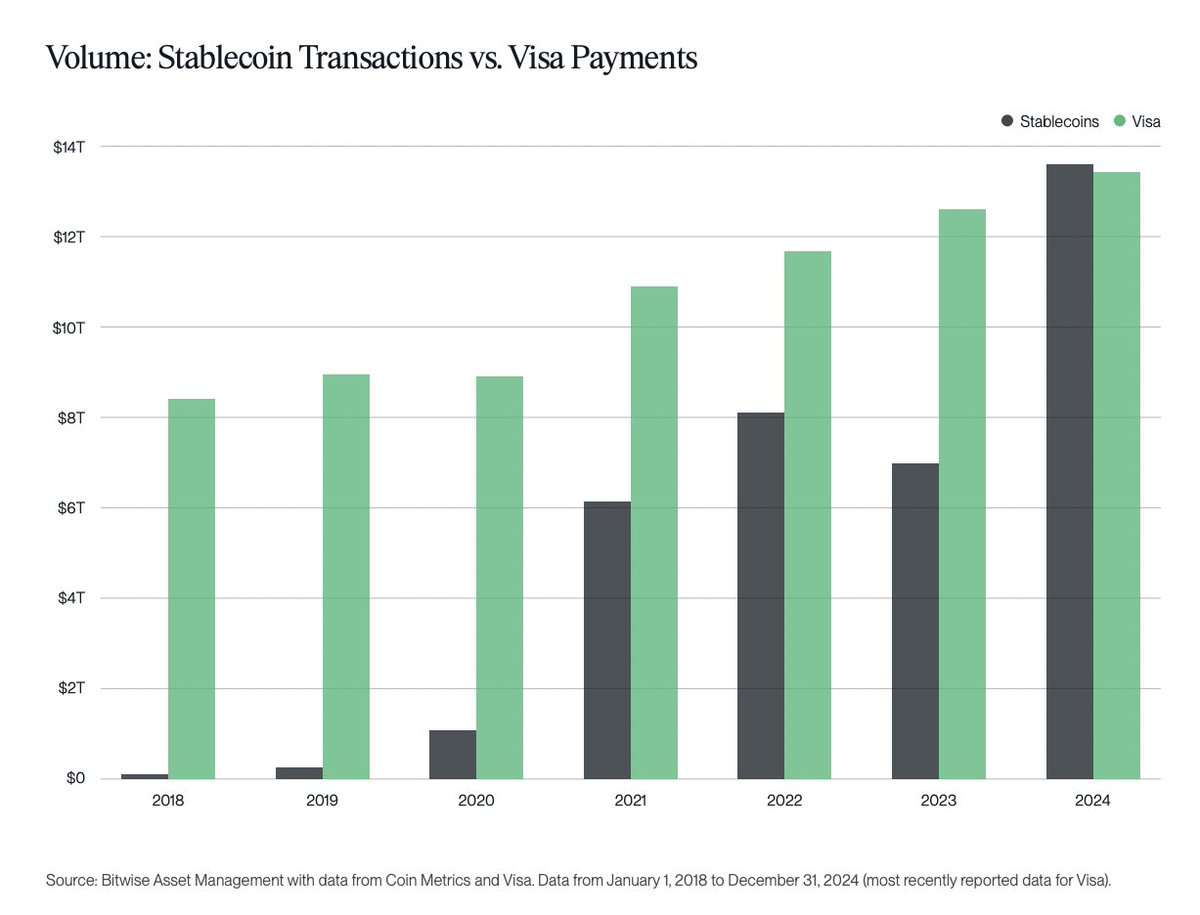

Quelle: Bitwise Asset Management

Quelle: Bitwise Asset Management

Über ETFs hinaus hat auch die On-Chain-Tooling-Erzählung an Zugkraft gewonnen. Stablecoins sind zu Kryptos Produkt-Markt-Fit geworden, da sich die regulatorische Klarheit verbessert und sie zuverlässiger als Abwicklungsschienen und Liquiditätspuffer fungieren können. Ihr TVL über Protokolle hinweg nähert sich einem beeindruckenden Meilenstein – fast 300 Milliarden US-Dollar – während sie jeden Monat fast so viel Geld bewegen wie traditionelle Zahlungsschienen wie Visa. Diese Liquiditätskapazität führt in Kombination mit tokenisierten RWAs eine skalierbarere On-Chain-Abwicklungsebene ein, die die Nachfrage großer Institutionen absorbieren kann, ohne Geschwindigkeit oder Risikodisziplin zu beeinträchtigen. Die Entwicklung dieser Instrumente signalisiert einen glaubwürdigen Weg für eine groß angelegte Teilnahme, insbesondere da Governance- und Offenlegungsstandards zu einer TradFi-ähnlichen Strenge konvergieren.

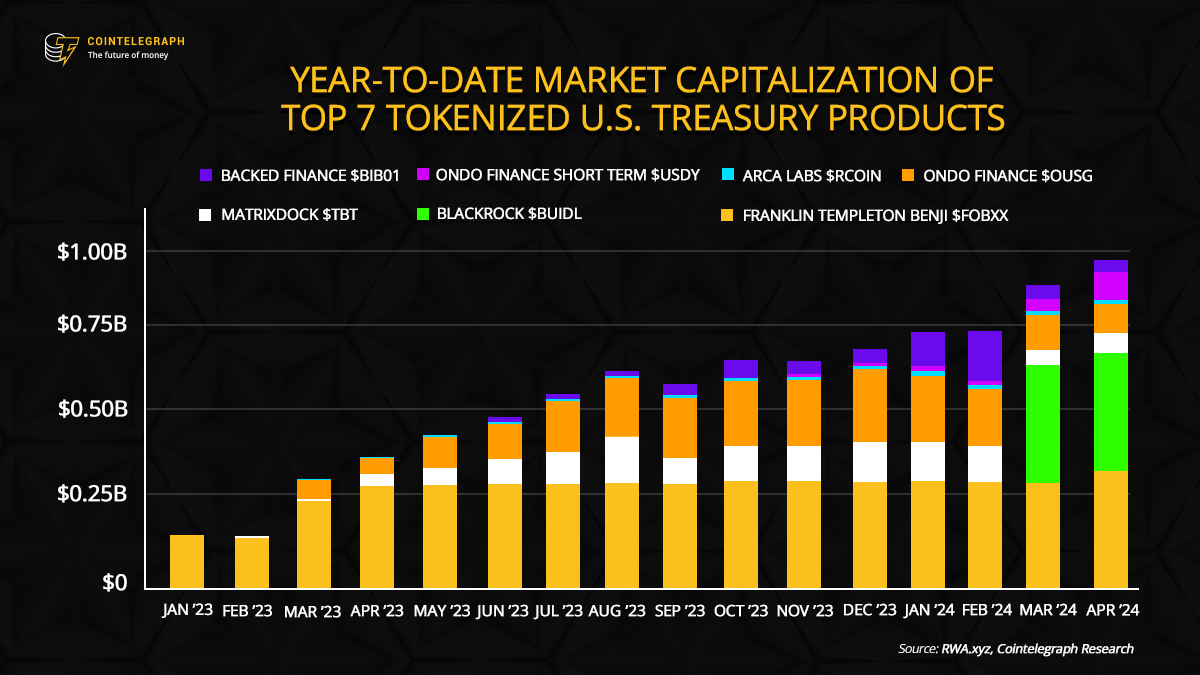

Tokenisierung bleibt ein zentrales Thema in der institutionellen Strategie. Robinhood Europe hat beispielsweise Tokenisierungsprojekte in seinem Börsenökosystem vorangetrieben, während BlackRock tokenisierte Staatsanleihen durch seine BUIDL-Initiative verfolgt hat. Der Trend zur Umwandlung realer Vermögenswerte (RWA) in handelbare digitale Token entspricht einem breiteren Vorstoß zur Verbesserung von Liquidität, Zugänglichkeit und Effizienz über Märkte hinweg. Während die Tokenisierung skaliert, wirft sie kritische Fragen zu Transparenz, Verwahrung und Governance auf; der Weg nach vorne wird von robuster Interoperabilität und standardisierter Risikoberichterstattung über Plattformen hinweg abhängen.

Quelle: Cointelegraph Research

Quelle: Cointelegraph Research

All dies verstärkt eine zentrale Erkenntnis: Sowohl Stablecoins als auch RWAs gestalten DeFis Erzählung rund um Ethereum als Abwicklungs- und Interoperabilitätsebene neu. Die On-Chain-Wirtschaft ist zunehmend an denselben Bausteinen verankert, auf die traditionelle Finanzen angewiesen sind – klare Risikoabgrenzung, verifizierbare Offenlegungen und robuste Abwicklungsschienen – während die erlaubnisfreie Innovation bewahrt wird, die DeFi(Dezentralisierte Finanzen) definiert. Der Nettoeffekt ist ein Vorstoß hin zu einem On-Chain-Finanzsystem, das in der Lage ist, die nächste Billion Dollar an institutionellem Kapital aufzunehmen, vorausgesetzt, Schutzmaßnahmen und Standards halten mit der Innovation Schritt.

In einer kürzlich durchgeführten Bewertung argumentierte Paradigm, dass Risikokontrolle nicht einfach ein Kostenfaktor ist, sondern eine Kernfähigkeit, die in das operative Gefüge von DeFi(Dezentralisierte Finanzen) eingebettet werden muss. Wenn Institutionen skalieren sollen, wird DeFi(Dezentralisierte Finanzen) vergleichbare Institutionen zu den traditionellen Clearinghäusern und Ratingagenturen benötigen – offene, prüfbare und interoperable Rahmenwerke zur Bewertung und Berichterstattung von Risiken. Die Entwicklung wird nicht das Aufgeben von Experimenten erfordern; vielmehr wird sie einen disziplinierten Ansatz für Risiken erfordern, der über ein vielfältiges Ökosystem von Protokollen, Vaults und Strategien hinweg verstanden, verifiziert und vertraut werden kann.

Meinung von: Robert Schmitt, Gründer und Co-CEO bei Cork.

Mit zunehmendem Schwung wird der Starker Markt zunehmend Projekte belohnen, die transparente Risikokontrolle, verifizierbare Liquidität und widerstandsfähige Infrastruktur demonstrieren. Das kommende Jahr wird wahrscheinlich mehr regulatorische Klarheit rund um Stablecoins, zusätzliche Tokenisierungsdeals und neue On-Chain-Produkte bieten, die entwickelt wurden, um institutionelle Standards zu erfüllen. Der DeFi(Dezentralisierte Finanzen)-Superzyklus wird, falls er sich entfaltet, nicht nur durch Kapitalzuflüsse definiert werden, sondern durch die Tiefe der Risiko-Governance, die der nächsten Welle von Marktvolatilität / Marktschwankungen standhalten kann. In diesem Sinne verlagert sich der Fokus vom Jagen nach Renditen zum Aufbau eines dauerhaften On-Chain-Finanzsystems, das im Maßstab traditioneller Märkte operieren kann, während es die Offenheit bewahrt, die DeFi(Dezentralisierte Finanzen) einzigartig macht.

Was als nächstes zu beobachten ist

- Kommende Branchenstandards für Cross-Chain-Risikooffenlegungen und Protokollberichterstattung.

- Regulatorische Entwicklungen, die Stablecoins und tokenisierte RWAs in wichtigen Rechtsordnungen betreffen.

- Neue ETF-Einreichungen oder wesentliche Zuflüsse in BTC- und ETH-ETFs, während sich der institutionelle Appetit entwickelt.

- Erweiterte Tokenisierungsprojekte von großen Verwahrern oder Vermögensverwaltern, einschließlich Staatsanleihen und Blue-Chip-Aktien.

- Governance-Updates und Liquiditätsarchitektur-Verbesserungen, die Auszahlungszeitpläne und Risikoparameter auf führenden DeFi(Dezentralisierte Finanzen)-Plattformen beeinflussen.

Quellen & Verifizierung

- Paradigms Bericht über TradFi, DeFi(Dezentralisierte Finanzen) und Risikokontrolle in erweiterbaren Finanzen.

- Regulierte ETF-Einführungen für Bitcoin und Ethereum durch BlackRock, einschließlich Kapitalflüssen.

- Ethereum digitale Vermögenswerte (ETH) und Marktdynamik rund um DATs, einschließlich Bitmine Immersion.

- Stablecoin-Marktkapitalisierung, gesperrter Wert und regulatorische Klarheitsmeilensteine (EY-Einblicke zur Treasury-Nutzung und DLT).

- Robinhood Europes Tokenisierungsinitiativen und BlackRocks Tokenisierungsbemühungen bei US-Staatsanleihen (BUIDL).

Dieser Artikel wurde ursprünglich als Trust in DeFi Starts with Proper Risk Management auf Crypto Breaking News veröffentlicht – Ihre vertrauenswürdige Quelle für Krypto-Nachrichten, Bitcoin-Nachrichten und Blockchain-Updates.

Das könnte Ihnen auch gefallen

![[Time Trowel] Zamboanga City und 'Chief of War'](https://www.rappler.com/tachyon/2026/01/zamboanga-chief-of-war-time-trowel-01312026.jpg)

[Time Trowel] Zamboanga City und 'Chief of War'

Bitcoins Preiserholung belebt Gewinnmargen für kurzfristige Wale, Rally wird sich fortsetzen?